個人事業主としての利益が順調に上がって来ると、支払う税額も増えてくるため、法人成りした方が納税額が押さえられるのではないかとお考えですね。

一般的に、800万円を超える事業利益があるのであれば、法人成りをした方が税率が下がるため、得であると言えます。

個人の事業利益800万円に対する税率:23%

法人の所得800万円に対する税金:15%

しかし、法人成りをすることで上手く事業利益に対する節税ができても、以下の2つの支出が加算されることにより、かえって総支出額が増えてしまうケースもあるのです。

・社会保険料

・税理士顧問料

法人成りによる節税のシミュレーションに加えて、社会保険料や税理士保険料についてもシミュレーションしておくことで、より具体的なイメージやタイミングが掴めるようになるでしょう。

そこでこの記事では、法人成りのシミュレーションと、法人成りにあたって知っておくべき以下のことについて、わかりやすくお伝えします。

| 本記事のポイント |

| □ 法人成りすべき個人事業主を知ることができる □ 法人成りすべき事業利益ポイントを知ることができる □ 節税効果の高い役員報酬額を理解する □ 法人成りによって起こる支出を理解する □ 法人成りのメリットを知ることができる □ 法人成りのデメリットを知ることができる |

第2章から第4章では、法人成りによるさまざまな節税効果について解説しています。そして第5章では、法人成りすることによって新たに発生する費用について、わかりやすく解説していきます。

実際の法人成りにおいては、個別のケースで変わる部分が大きいため、必ず税理士に相談の上で最終的な判断をする必要があります。しかし税理士に相談する前に、まずはこの記事で必要な経費などをシミュレーションしておくことで、あなたにとって最適な法人成りのタイミングのイメージを掴むことができます。

どうぞ最後までお読みください。

1.法人成りすべきはこんな個人事業主

法人成りをすることによって大きな恩恵を受けることができるのは、主に以下の個人事業主の方です。

| ①一人法人である ②資本金が1,000万円未満の予定である ③すでに社会保険の任意適用事業所になっている ④すでに税理士顧問料を支払って会計手続きを任せている ⑤今後事業を大きくしていくつもりである |

冒頭でも述べましたが、一般的には、「個人事業主での事業利益が800万円を超えたら法人成り」と言われています。しかしこれは節税効果の面だけを捉えたものなので、事業利益だけでなく個別のケースで総括的に判断する必要があります。

法人成りすべき個人事業主について、それぞれその内容を説明していきましょう。

1-1.法人成りすべき個人事業主①:一人法人である

従業員を抱えず、自分一人だけで法人成りする場合、シンプルに節税の効果が高く得られるため、事業利益800万円を超えたあたりで、法人成りの検討を始めると良いでしょう。

冒頭でも述べたように、800万円という事業利益においては、個人事業主にかけられる税率と法人にかけられる税率が異なります。

個人の事業利益800万円に対する税率:23%

法人の所得800万円に対する税金:15%

およそ8%のこの差は、単純に金額に直すと64万円にも上るのです。

法人成りをすることで新たに発生する費用がこの64万円よりも安く収まれば、法人成りするメリットがあると言えます。

具体的な金額や内容については2.法人税の方が個人にかかる税金よりも安い、3.法人成りすると自分の所得は「給与」となるで詳しく解説しますが、一人法人では法人成りによる節税効果が高くなるのです。

1-2.法人成りすべき個人事業主②:資本金が1,000万円以下である

資本金が1,000万円以下の法人は、基本的に消費税の免除が受けられます。

いま現在、個人事業主として支払っている売上の10%にあたる消費税を、法人成りすると、1~3年間の期間限定ではありますが、納税しなくても良くなるのです。

事業利益が1,000万円あった場合、消費税が免税されることで100万円が手元に残ることになるため、このメリットは大きいと言えるでしょう。

1-3.法人成りすべき個人事業主③:社会保険の任意適用事業所である

飲食店や理容業などを営む個人事業主で、すでに社会保険の任意適用事業所になっている場合には、法人成りをした場合のメリットが大きいと言えます。

通常、法人成りをすると社会保険料の支払いが新たに発生します。

しかし個人事業主の段階ですでに任意適用事業所となり、社会保険料を納めているのであれば、法人成りをしても追加の支出が少なく済むため、法人成りによる節税効果をシンプルに享受できるでしょう。

1-4.法人成りすべき個人事業主④:すでに顧問税理士がいる

個人事業主ではあっても、すでに税理士顧問料を支払い、日常的に税理士に会計手続きを任せているのであれば、法人成りをしても支出に大きな変化はありません。

通常、法人成りをすると会計が煩雑になるため、顧問税理士をおいて会計を監督してもらったり、決算申告の手続きをしてもらうため、税理士顧問料が発生します。

しかし個人事業主の段階ですでに顧問税理士に会計を任せているのであれば、法人成りをすることで、節税によるシンプルな効果を望むことができます。

1-5.法人成りすべき個人事業主⑤:今後事業を大きくしていくつもりである

今後事業を大きく展開していくつもりであれば、法人成りをすることで社会的な信用を得て、取引先も広がることでしょう。

できるだけあなたにとってメリットの大きなタイミングで法人成りできるよう、税理士や会計士に相談をして、より事業規模を大きく展開していくことができます。

2.法人税と個人事業主の税額比較シミュレーション

法人成りのメリットとしてよく言われるのが、個人事業主のままでいることよりも節税効果が高いということです。

実際、一定の事業利益(会計上の儲け:売上−経費)がある個人事業主の場合、個人事業主のままでいるよりも、法人成りした方が払うべき税金が安く収まるケースが多くあります。このため、安定的な事業利益のある個人事業主は、税理士などに法人成りを勧められることが多いのです。

事業利益がどれくらいあるといくら節税ができるものなのか、内訳とその理由を具体的に見ていきましょう。

2-1.事業利益三段階ごとの法人成りシミュレーション

ここでは、以下の条件で個人事業主のままでいる場合と法人成りした場合の、それぞれで支払うべき税金の額を比較していきます。

| 条件①:資本金1,000万円以下 条件②:従業員人数0人の一人法人とする 条件③:法人成りした場合の役員報酬(自分の給与)には、事業利益を全額充てる 条件④:青色申告特別控除額は65万円とする 条件⑤:諸控除(医療、社会保険、共済掛金等14項目)額は一律120万円とする 条件⑥:個人住民税は10%とする 条件⑦:個人事業税は5%とする |

この条件の下、事業利益ごとのケースでどれくらいの節税効果があるのかを順番に見ていきましょう。

ケース①:事業利益500万円の場合

| 個人事業主のままでいる場合 | 法人成りした場合 | ||

| 課税対象額 | 315万円 | 課税対象額 | 312万円 |

| 所得税 | 21,75万円 | 役員報酬にかかる所得税 | 21.45万円 |

| 個人住民税 | 31.5万円 | 役員報酬にかかる住民税 | 31.2万円 |

| 個人事業税 | 15.75万円 | 法人住民税均等割 | 7万円 |

| 合計支払額 | 69万円 | 合計支払額 | 52,65万円 |

| 差額 | -16.35万円 |

事業利益が500万円の場合、法人成りをすることで16.35万円の節税をすることができます。

ケース②:事業利益700万円の場合

| 個人事業主のままでいる場合 | 法人成りした場合 | ||

| 課税対象額 | 515万円 | 課税対象額 | 400万円 |

| 所得税 | 60.25万円 | 役員報酬にかかる所得税 | 37.25万円 |

| 個人住民税 | 51.5万円 | 役員報酬にかかる住民税 | 40万円 |

| 個人事業税 | 25,75万円 | 法人住民税均等割 | 7万円 |

| 合計支払額 | 137.5万円 | 合計支払額 | 77,25万円 |

| 差額 | -60.25万円 |

事業利益が700万円の場合、法人成りをすることで60.25万円の節税をすることができます。

ケース③:事業利益1,000万円の場合

| 個人事業主のままでいる場合 | 法人成りした場合 | ||

| 課税対象額 | 815万円 | 課税対象額 | 685万円 |

| 所得税 | 123.85万円 | 役員報酬にかかる所得税 | 94.25万円 |

| 個人住民税 | 81.5万円 | 役員報酬にかかる住民税 | 68.5万円 |

| 個人事業税 | 40.75万円 | 法人住民税均等割 | 7万円 |

| 合計支払額 | 246.1万円 | 合計支払額 | 162.75万円 |

| 差額 | -83.35万円 |

事業利益が1,000万円の場合、法人成りをすることで83.35万円の節税をすることができます。

2-2.個人事業主にかかる所得税は累進税率

個人事業主のままでいると、事業利益が増えれば増えるほど、徴収される税率が上がっていくことに注意が必要です。事業利益ごとに、以下のように所得税率の区分が決まっています。

出典:国税庁「所得税の税率」

控除額も所得とともに増えてはいきますが、同じ区分であれば所得が高くなるほど、所得に対する控除額の割合は逓減していく形です。

また、区分をまたぐスレスレの事業利益の場合、高い方の区分になると徴収される税率が3~10%上がってしまうため、事業利益がふたつの区分の間に来てしまう場合には、少しでも経費を計上して安い方の区分で課税された方が、控除額を勘案しても得になります。

個人事業主であれば所得が高くなるほど多くの税金を支払う必要がある、この累進課税のシステムが、法人成りをした場合の節税につながるひとつのポイントなのです。

2-3.法人にかかる所得税は二段階税率

法人成りをすると、所得(法人税法上の儲け:益金−損金)が800万円以下の部分と800万円超の部分で、それぞれ適用される税率が異なります。

単純に比較して、所得800万円に対する中小企業の法人税は15%なのに対して、個人事業主の所得税は23%と割高になってしまうのです。

| 区分 | 適用関係 | ||

| 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 適用除外事業者 | 19% | ||

| 年800万円超の部分 | 23.2% | ||

| 上記以外の普通法人 | 23.2% |

参考:国税庁「法人税の税率」

このことから、個人事業主の事業利益が800万円前後の場合、法人成りをした方が得策であると一般的に言われています。

3.法人成りすると自分の所得は「給与」となる

法人成りをして、自分がその法人の役員(経営者)となった場合、これまで個人事業主として得ていた収入=事業利益は、そのまま自分の役員報酬にすることができます。

これを利用することで、個人事業主のままでいる場合と比べて、個人と法人の単なる税率の違いだけでなく、さらに節税をすることができるのです。順に詳しくその内容を見ていきましょう。

3-1.自分の所得は役員報酬として法人が支払う

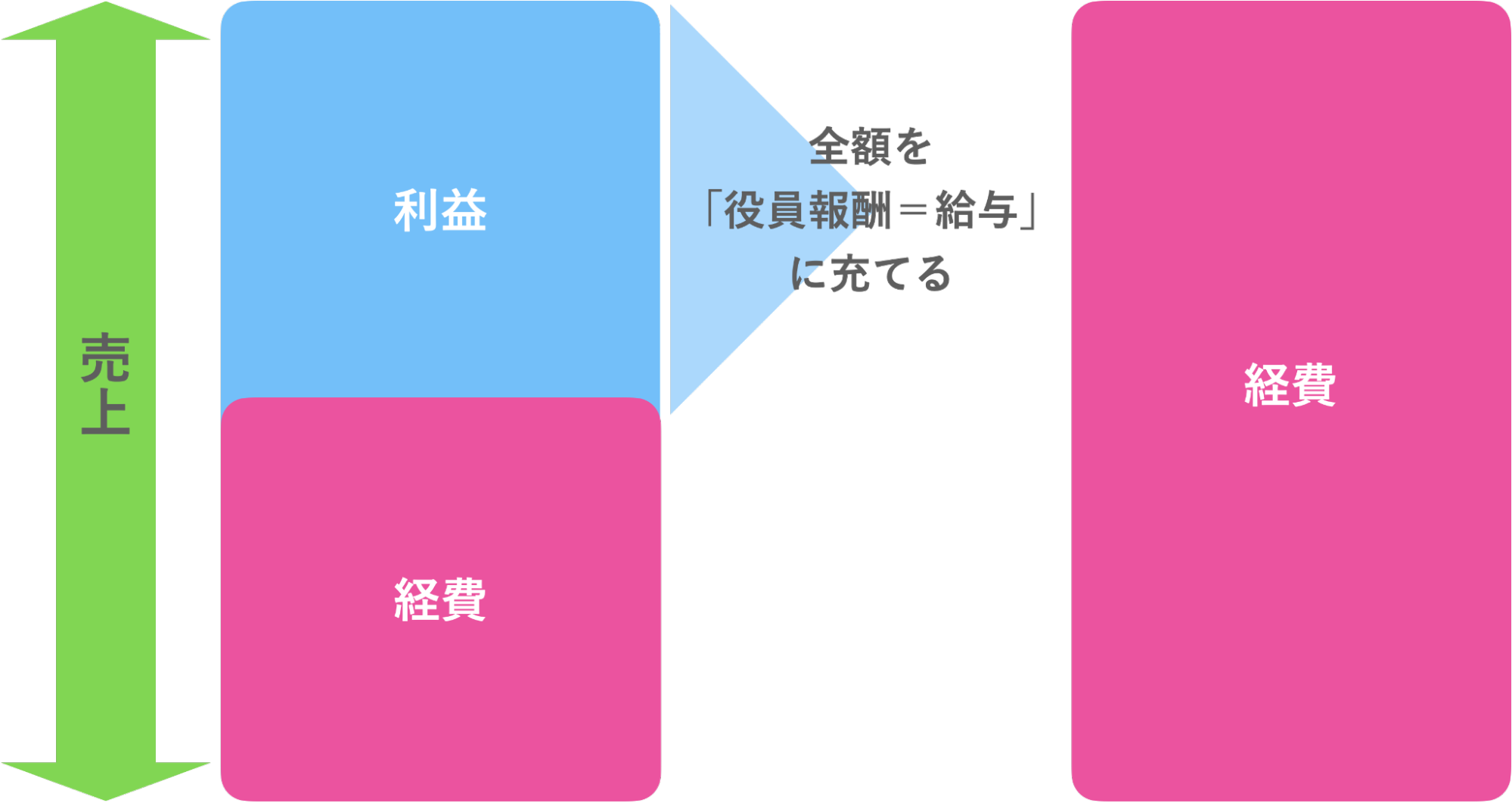

法人成りをしたあなたの役員報酬は、法人から「給与」として支払われることで「経費」となり、利益から差し引かれます。

※法人税法上は、売上は「益金」、経費は「損金」、課税対象となる部分は「所得」と呼ぶのが一般的ですが、ここでは個人事業主の方にわかりやすいよう「売上」「経費」「利益」で統一しています。

そのため、事業利益を全額役員報酬に当てた場合には、法人利益が全額相殺されるため、課税対象額が「0円」になるのです。

課税対象額が「0円」になることで、事業利益にかかる法人税も「0円」となります。そしてこれに伴い、本来であれば法人として納めるべきほかの税金も、大きく節税ができるのです。

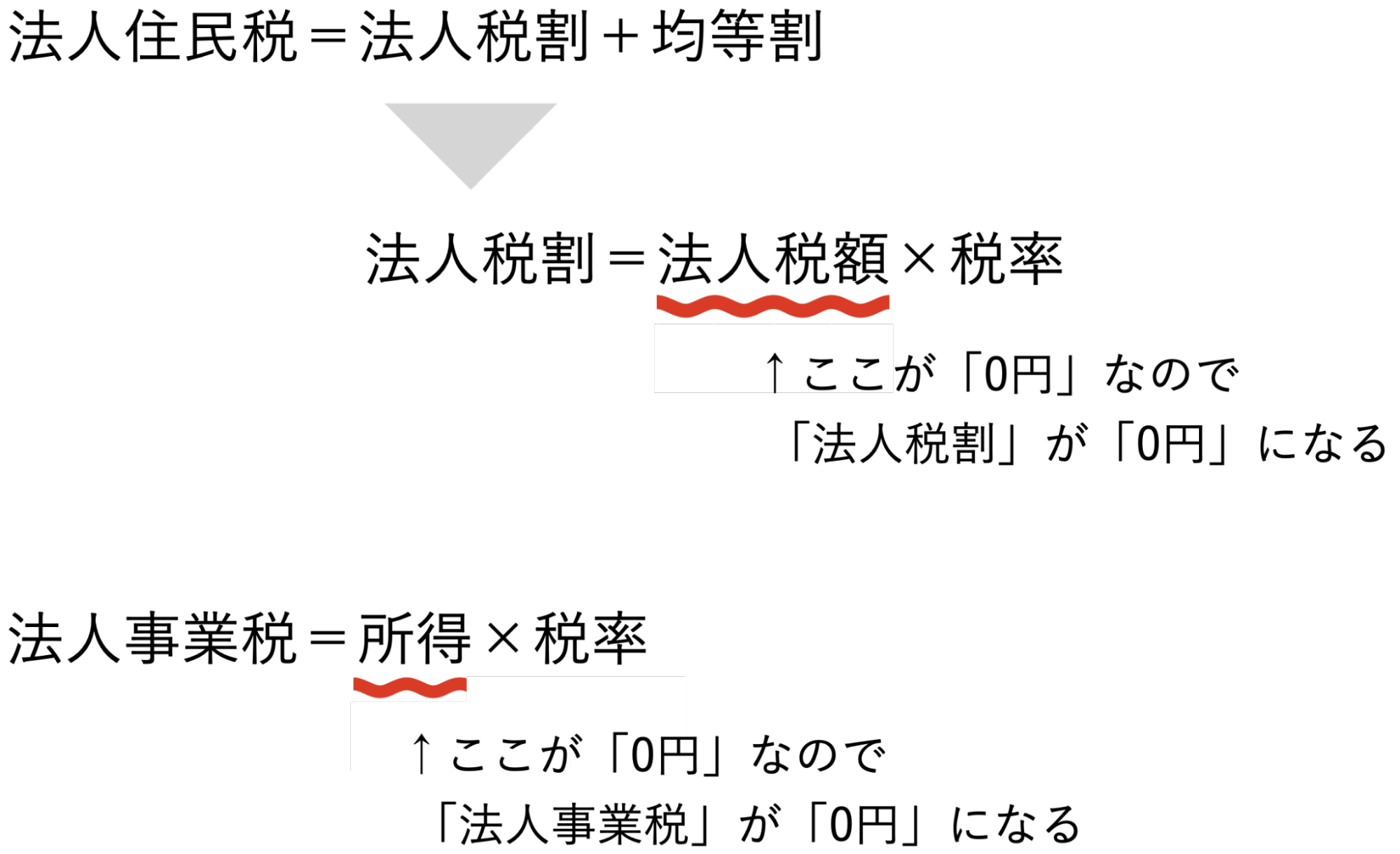

具体的に見ていきましょう。法人として納めるべき税金には、法人所得税のほかに以下の2つがあります。

・法人住民税=法人税割+均等割

・法人法人事業税 = 所得 × 法人事業税率

事業利益の全額を役員報酬にして利益を相殺することで、それぞれ以下のように支払うべき税金が抑えられます。

つまり、法人として支払う税金は、法人住民税の均等割の部分である「7万円」を納めるだけで済むようになるのです。

3-2.役員報酬には給与控除が適用される

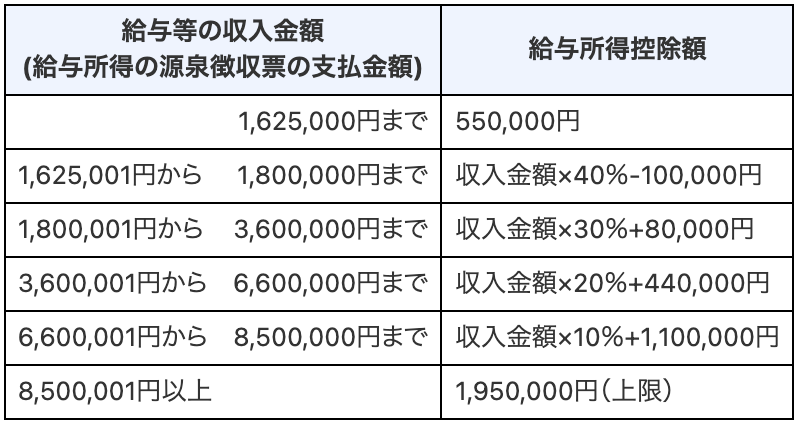

法人成りをし、法人から給与としてあなたに支払われた役員報酬には、以下のように「給与控除」が適用されます。

出典:国税庁「給与所得控除」

役員報酬が500万円だった場合には、「収入金額×20%+44万円」が所得金額から控除され、残りの金額に対して所得税が課税されます。

控除額:500万円×20%+44万円=144万円(基礎控除など諸控除を除く)

課税額:500万円ー144万円=356万円

一方の個人事業主には青色申告特別控除がありますが、その金額は事業利益に関わらず、e-Taxを利用しても上限で65万円です。

控除額:65万円(基礎控除など諸控除を除く)

課税額:500万円ー65万円=435万円

つまり事業で上がった利益が大きくなればなるほど、個人事業主は課税対象額が大きくなってしまうため、法人成りによって役員報酬という「給与」を得た方が控除額が大きくなるのです。

ただし、役員報酬は利益が確定してから支払えるものではありません。以下のように設定に関する規定がありますので、いつでも都合よく適用できるものではないことは覚えておいてください。

| ・役員報酬は毎月同額を支払う必要がある。 ・役員報酬は会社設立日から3ヶ月以内に決定する。 ・役員報酬変更時期については事業年度開始時から3ヶ月以内のみ可能である。 |

3-3.適正な役員報酬額でさらに節税効果を高める

前年度の利益を役員報酬にするとして、果たして順調に事業利益が大きくなっていった場合、役員報酬額に上限などはないのでしょうか。実は、役員報酬額と法人利益のバランスによっても、全体としての節税効果が変わってきます。

想定事業利益が1,500万円あった場合の、最適な役員報酬と法人所得のバランスを一覧したものを見ていきましょう。

| 役員報酬額 | 個人納税額 | 法人納税額 | 納税額合計 |

| 500万円 | 280,500 | 3,498,000 | 3,778,500 |

| 600万円 | 520,500 | 3,070,000 | 3,590,500 |

| 700万円 | 772,500 | 2,642,000 | 3,414,500 |

| 800万円 | 1,042,500 | 2,312,000 | 3,354,500 |

| 900万円 | 1,294,500 | 1,982,000 | 3,276,500 |

| 1,000万円 | 1,624,500 | 1,652,000 | 3,276,500 |

| 1,100万円 | 1,839,500 | 1,322,000 | 3,161,500 |

| 1,200万円 | 2,269,500 | 1,009,000 | 3,278,500 |

| 1,300万円 | 2,699,500 | 696,000 | 3,395,500 |

ご覧いただくと、個人の役員報酬から支払う税金と法人に課せられる税金の合計値が最も低くなるのは、役員報酬額を1100万円前後に設定した場合だということが分かります。

もちろん、このシミュレーションには社会保険料などは入っていませんし、個別のケースで前後するものですが、基本的には軽減税率が適用される「法人所得800万円以下」の部分を最大限活用し、個人に課せられる所得税とのバランスを見て役員報酬を設定するのが得策です。

4.法人設立後2年間は消費税が免除される

法人成りをすると、特殊なケースを除き、資本金が1,000万円未満であれば、最初の2年間は消費税の納付が免除されます。

自社から取引先への請求には消費税を計上できますが、自分は消費税を税務署に納めなくても良いため、その分がまるまる利益として残るのです。

「自分は免税されているから、お客様にも消費税を請求してはいけない」というものではないものですし、万が一取引先に「免除されているなら請求書に消費税は載せないで欲しい」と言われても、応じる必要もありません。

2年間、消費税として納めるはずだった売上の10%が手元に残るのは、法人成りのメリットのうちのひとつです。ただし、以下の点に注意が必要です。

・消費税の免除期間は基本2年間(2期)だが、売上額により適用期間が1~3年間(1~3期)に変わることがある。

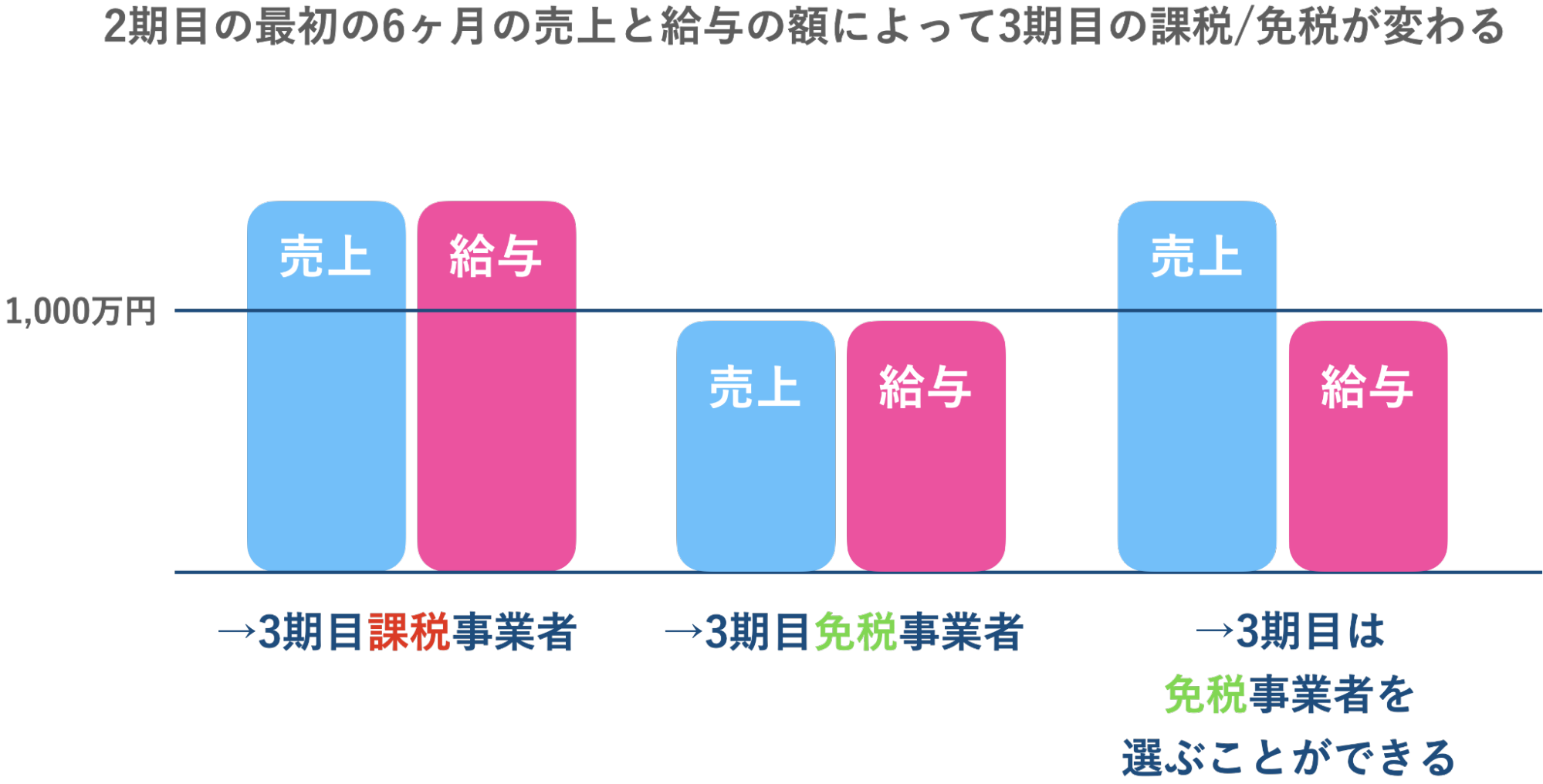

法人成り後の消費税は、基本的に2期(2年間)免除されるものです。しかし、例外的に1期(1年間)しか免除されないケースや、3期目(3年間)も免除されるケースがあります。

それぞれのケースを詳しく解説していきましょう。

ケース①1期しか免除されない場合

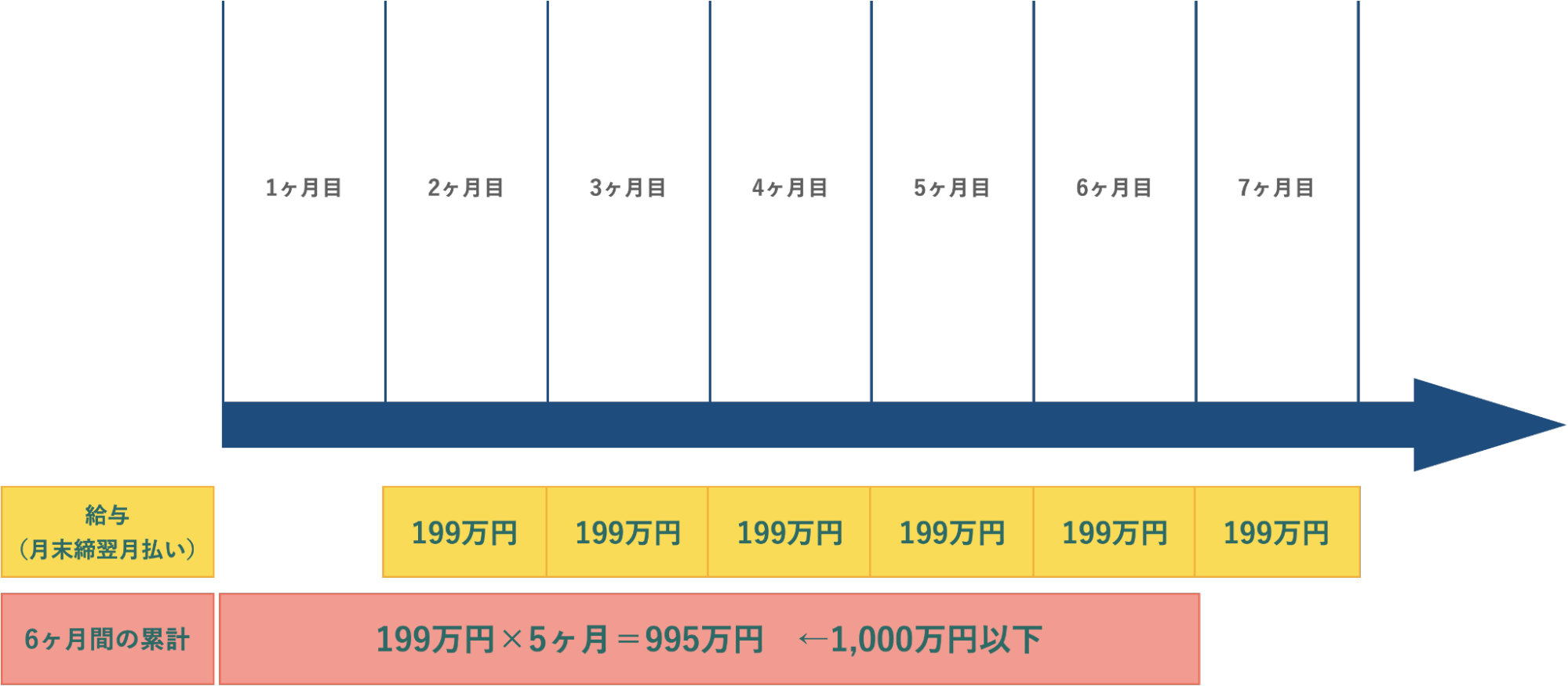

法人成りをした第1期目の、最初の6ヶ月間の売上と給与の額がどちらも1,000万円を超えた場合は、消費税が一期しか免除されません。

この場合の給与には、もちろん役員報酬も含まれます。そのため、一人法人で売上から経費を差し引いた残りの利益の全額を役員報酬に充てようと考えている方が、消費税の免税を2期受けたい場合には、以下のような調整が必要になります。

①役員報酬額を199万円以下に設定する

②給与の支払いを月末締翌月払いにする

③6ヶ月目の給与の支払いを「7ヶ月目」に行う

少し抜け穴的な方法にはなりますが、設立当初6ヶ月間の給与の額が1,000万円を超えていないことで、2期にも消費税の支払い免除を受けることができるのです。

もちろん、個別のケースで設定すべき役員報酬額も異なってくるため、実際には税理士に相談した上で調整を行う必要があります。

ケース②3期目も免除される場合

1期目の課税対象売上高が1,000万円以下であり、2期目の開始から6か月間の売上・給与の支払額のどちらかが1,000万円以下の場合は、3期目に消費税の免除を選ぶことができます。

下記の図のように、売上または給与のどちらかが1,000万円以下であればいいので、「売上高が1,000万円を超えてしまったら必ず課税事業者になる」わけではありません。どちらかが1,000万円以下であった場合は、「免税事業者を選ぶ」ことができるのです。

ただし、会社を大きくしていきたいと考えている場合は、免税事業者になることで取引先との関係において今後手続きが複雑になる可能性があるため、こちらも個別に税理士に相談の上、免税事業者を選ぶかどうかの最終判断をする必要があります。

5.法人成りすると必要になる税金以外の2つの支払い

法人成りをすることで、税金の面では個人事業主のままでいる場合よりも得であることがわかりましたが、実は法人成りすることによって、以下の2つについては新たに支払いが発生する場合があります。

・社会保険料

・税理士顧問料

それぞれどれくらいかかるものなのか、目安や相場を見ていきましょう。

5-1.社会保険料は従業員給与の15~16%

社会保険料とは、以下の5つをまとめた総称で、法人成りをした場合には「強制適用事業所」となり、加入義務が生じます。

1.年金保険

2.雇用保険

3.健康保険

4.介護保険

5.労災保険

強制適用事業所であるにも関わらず加入をしないままでいると、以下のような罰則があります。

| ・年金保険:6ヶ月以下の懲役又は50万円以下の罰金 ・雇用保険:6ヶ月以下の懲役又は30万円以下の罰金 ・健康保険:6ヶ月以下の懲役又は50万円以下の罰金 ・労災保険:6ヶ月以下の懲役又は30万円以下の罰金 |

また、もし未加入で摘発された場合には、最大2年間に遡って加入する必要があるため、その分の保険料を徴収される可能性もあるのです。

この社会保険料は、従業員と雇用している法人とで共に支払うものですが、法人の負担はおおよそ従業員給与の15~16%程度になります。

従業員給与の15~16%というと、いったいいくらになるのか、シミュレーションしてみましょう。

| 社会保険料の法人負担月額目安 | |||

| 項目 | 料率 | 年齢30歳 月収30万円 | 年齢50歳 月収50万円 |

| 厚生年金保険料 | 9.15% | 27,450円 | 45,750円 |

| 雇用保険料 (一般の事業) | 0.6% | 1,800円 | 3,000円 |

| 健康保険料 (事業所在地:東京) | 4.92% | 14,760円 | 24,600円 |

| 介護保険料(*1) | 0.9% | 0円 | 4,500円 |

| 労災保険料 (その他の各種事業) | 0.3% | 900円 | 1,500円 |

| 子ども・子育て拠出金(*2) | 0.36% | 1,080円 | 1,800円 |

| 月額合計 | 48,690円 | 81,150円 | |

| 年額 | 584,280円 | 973,800円 |

(*1)従業員の年齢が40歳以上65歳未満の場合に健康保険料と共に徴収する

(*2)子ども・子育て拠出金:その従業員の実際の子供の有無や年齢・性別によらず、標準報酬月額・標準賞与額に拠出金率を掛けて算出され、事業主が全額負担する

社会保険料の法人負担額は、年額で見るとかなり大きな出費になります。もちろん、この社会保険料は経費として計上できるものなので、ここでも節税効果はありますが、従業員の人数や売上高によっては、利益を大きく削るものとなり得るのです。

法人成りをするにああっては、節税効果だけでなく、社会保険料の支払額がどれくらいになるのかのシミュレーションも必要になってきます。

5-2.税理士顧問料の報酬相場は年間12~36万円+スポット料

法人成りをすると、個人事業主のままでいるよりも会計手続きが煩雑になるため、顧問税理士を雇って会計処理が適正であるかを監督してもらう必要があります。

この税理士顧問料の報酬相場は月に1~3万円ほど、つまり年間で12~36万円の経費が新たに発生することになるのです。

加えて、決算申告や個人の分の確定申告などを行う場合、顧問税理士に依頼をすると「スポット料」として顧問料の4~6ヶ月分が発生するのです。

ざっと年間で、以下の料金がかかってきます。

| 月1万円の場合 | 月3万円の場合 | |

| 税理士顧問料 | 12万円 | 36万円 |

| 決算申告(4~6ヶ月分) | 4~6万円 | 12~18万円 |

| 個人の確定申告(4~6ヶ月分) | 4~6万円 | 12~18万円 |

| 年間合計 | 20~24万円 | 60~72万円 |

法人成りをして大きな「節税」をすることはできますが、社会保険料や税理士顧問料などもまとめてシミュレーションしてみると、「個人事業主での事業利益が800万円を超えたら法人成りすべき」とは必ずしも言い切れない場合があることが分かります。

6.法人成りのメリット一覧

これまで解説してきた節税以外にも、法人成りのメリットについて一覧にまとめましたのでご覧ください。

| 1.税金の負担が軽減できる | 法人税率の活用、消費税免除、利益の相殺によって納税額を減らすことができます。 |

| 2.「役員報酬」に対して給与控除が受けられる | 法人から「給与」として利益を分配されることで、所得控除を受けることができます。 |

| 3,家族従業員の給与が支給できる | 個人事業主の青色専従者と比べて自由な職務内容に対し、適正な給与を支払うことができます。 |

| 4.役員退職金の支給ができる | 法人の代表取締役や取締役が退職する場合、役員退職金を支給すると損金処理することができます。 |

| 5.法人支払いの生命保険料を経費計上できる | 従業員の福利や退職金原資、役員の退職後の補償として、生命保険を利用することができます。 |

| 6.赤字の繰越期間が9年間になる | 個人事業主では赤字の繰越は3年間ですが、法人の場合は繰り越せる期間が9年間になります。 |

| 7.事業年度を設定できる | 事業年度を自由に決めることができるため、利益の出る繁忙期をはずして会計処理をすることができます。 |

| 8.相続税の対策に活用できる | 会社の株主を後継者にすることで会社に留保した利益を無税で相続できます。 |

| 9.事業主にも旅費日当が支給できる | 個人事業主では支給することのできない旅費日当を支給することができます。 |

| 10.社会的信用が増す | 取引先を法人に限っている企業とも取引ができるようになります。 |

法人成りのメリットについて、もっと詳しく内容を知りたい方は、以下の記事も参考になさってください。

関連記事:法人成りのメリット・デメリット|法人成りをするべきケース3選

7.法人成りのデメリット一覧

これまで解説してきた費用以外にも、法人成りのデメリットについて一覧にまとめましたのでご覧ください。

| 1.社会保険への加入が義務付けられる | 従業員の社会保険について、会社がおよそ半分を負担して支払います。 |

| 2.赤字でも法人住民税の均等割を支払う | 所得がなくても、均等割として7万円の納税義務があります。 |

| 3.60歳以上の年金が減額されることがある | 厚生年金の被保険者になり、給与と年金を同時にもらう場合は年金額が減額されることがあります。 |

| 4.役員が会社からお金を引き出すと利息が生じる | 個人事業主の勘定科目で「事業主貸」としていたものは、貸付金として利息が発生します。 |

まとめ

今回は、法人成りを考え始めた個人事業主の方のために、法人成りのシミュレーションを解説してきました。法人成りをした方が良い個人事業主の方は、以下の通りです。

| 法人成りをした方が良い個人事業主 |

| ①一人法人である ②資本金が1,000万円未満の予定である ③すでに社会保険の任意適用事業所になっている ④すでに税理士顧問料を支払って会計手続きを任せている ⑤今後事業を大きくしていくつもりである |

法人成りをすることで最初に得られるメリットとして、以下の税金負担が軽減されることが挙げられます。

| 法人成りによって税金負担が軽減されるもの |

| ・事業利益に対する所得税の減額 ・給与所得控除による減額 ・消費税の免除 |

一方で、法人成りすることによって新たに負担しなければいけない支出もあります。

| 法人成りによって新たに負担する支出 |

| ・社会保険料 ・税理士顧問料 |

一般に、法人成りをすると節税効果のあることが大きく謳われていますが、新たに負担する支出面も合わせて考慮することで、そもそも法人成りをするべきか、いつ法人成りをするのが適切かなど、あなたにとって最適なタイミングを見極めることが大切です。

この記事に書かれた内容で大まかなイメージをつけてから、税理士などの専門家に相談の上で、最終的な判断をすることをおすすめします。

この記事が、あなたの判断のお役に立てることを祈っています。